こんにちは、こぱんだです🐼

今日はなかなか答えが出ない大きいテーマについてのお話。

新NISAが始まって以来、永遠のテーマとなっている「オルカン(全世界株式)か、S&P500(米国株式)か」論争。

みなさんはどちら派ですか?

我が家の結論は、「夫婦で分ける」でした。

具体的には、夫のNISAは「オルカン」、私のNISAは「S&P500」にしています。

なぜ同じ家計なのに投資先を変えているのか?

そこには、家計を預かる妻としての「責任感」と、一人の投資家としての「分析」がありました。

夫の資産は「絶対に失敗させられない」

我が家の資産運用は、基本的に私がすべて考えて管理しています。

実際のところ、夫は「なすがまま」の状態で、投資については全て私に委ねて放置。笑

そこで一番怖いのが、「私の采配で夫の資産が大きく減ること」。

家族に土下座したくなるような取引はしない:これが投資テーマの私にはオルカンが自然な判断でした。

もし夫の分までS&P500にして、今後アメリカ一強時代が終わったら?

「君がアメリカが良いって言ったから信じたのに!」と言われた時、私は責任を取れません(笑)。

その点、オルカン(全世界株式)なら安心です。

仮に暴落しても、それは私のせいではなく「世界経済全体がダメだから仕方ない」と言い訳ができます。

正直、今のオルカンの中身は6割以上がアメリカなので、値動きはS&P500と似たようなものです。

ですが、これは「どちらでも一緒」というわけではありませんよね。

オルカンの本質は、「自動的に勝ち馬に乗り換える仕組み」です。

今はアメリカ企業が強く、時価総額が大きいためオルカンの6割超を占めていますが、

もしアメリカが衰退すれば、自動的に比重が下がって他の成長地域にシフトします。

一方S&P500は、アメリカ一本勝負。アメリカが衰退したら一緒に沈みます。

だから、夫の分は迷わずオルカンです。

「世界に分散している」という事実が、運用担当者(私)のメンタルを守るために必要だったのです。

実際の夫のポートフォリオ

「夫はオルカン『だけ』」と書きましたが、実際はもう少し複雑です。

夫:オルカン8割とFANG+ 2割

毎月の積立はコア&サテライト運用。

オルカンとFANG+の同額積み立てですが、ボーナス時などまとまった買い増しはオルカンだけ。また、FANG+の方がずいぶん後に始めたため、大きな金額ではありません。

さて、勘の良い読者様はこう思っているはずです。

「絶対に失敗できないのにFANG+…🤔?」笑

実はこの「FANG+」、最初から計画していたわけじゃないんです。

私のS&P500メインの運用と、夫のオルカンのみの運用を比較したとき、あまりにも私の成績が良くて(笑)。

夫の口座を見ると、堅実だけど増え方が地味で……。

「なんか……ごめん。可哀想だから、ちょっとだけ爆益枠も入れてあげるね」

という、私の優しさ(?)により、後から追加されたものです。

※FANG+はハイリスクハイリターン商品なので、おすすめしているわけではありません!

あくまでコア(守り)の比重は絶対に下げないという約束事の上で、成績を少し底上げするためのスパイス(救済措置)として機能しています。

FANG+に関しては、あと3年ほど積み立てたら積み立てストップするつもりです。

万が一私に何かあってもいいように、何も考えなくてもいいオルカンをメインにしているという意味合いもあります。

私が「S&P500」を選んだ理由

一方で、自分の資産に関しては、最初からS&P500を選びました。

最初はそこまで深く考えていたわけではないですが、アメリカに住んでいた頃の、オバマ政権下の国の活気や、

「iPhoneとかルンバとか、イノベーションはいつだってアメリカから起きてる」という直感でした。

でも、勉強すればするほど、「アメリカという国は、政府の介入により、勝つように産業を設計されているんだ」と確信するようになりました。

アメリカという国が「ズルい」理由

私がS&P500を信じているのは、単に企業の業績が良いからだけではありません。

国そのものが、最強のベンチャーキャピタルみたいに動いているからです。

アメリカ政府は、次に来る重要な技術(AIや半導体など)を見極め、そこに優秀な研究員を送り込み、湯水のように資金を投入して開発・保護しています。

そして、その「虎の子の技術」を他国には絶対渡さないという徹底ぶり。

象徴的なのが、半導体を作る装置の話です。

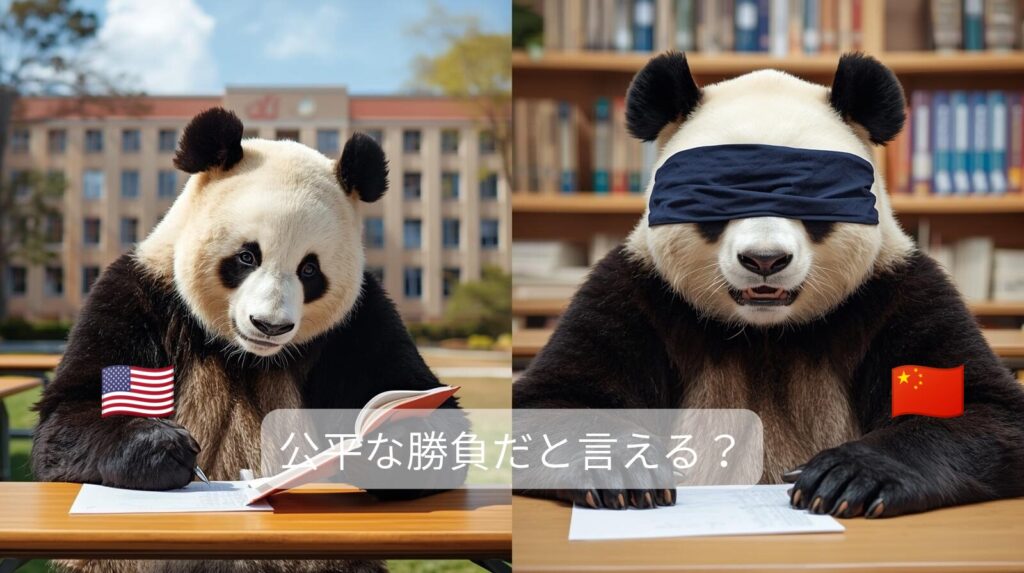

教科書も持たずにテストを受ける中国

最近、中国が2nmなどの精密な半導体開発に苦戦しているというニュースを聞きます。

それもそのはず。アメリカを中心とした西側諸国が、精密な半導体を作るための装置や技術を完全にブロックしているからです。

最先端の「EUV露光装置」はもちろん、その一世代前の「DUV」という装置ですら、中国は自力での完全再現に苦しんでいるそうです。

分解してコピーしようとしても、部品の精度やノウハウがブラックボックス化されていて、元に戻すことすら難しい。

つまり、今の米中競争はフェアな戦いではないんです。

- アメリカ: 答えを見ながらテストを受けている。

- 中国: 教科書も参考書も取り上げられ、ほとんど目隠し状態でテストを受けさせられている。

そんな状態です。

お金(資金力)は中国にもありますが、「前提知識や道具(技術)」へのアクセスを遮断された状態では、かなり厳しい勝負ということは間違いありません。

私の実際のポートフォリオ

「S&P500だけ?」いや、実は色々持ってます(笑)

私:S&P500メイン+日本株(個別)+インド株(遊び枠)+純金積立

- メイン: S&P500+純金積立(少額)

- 個別株: 日本株を世帯資産全体の15%ほど保有

- おまけ: インド株をポイント投資や突発的に

日本株について

自分の目で見て判断できる企業に投資したいという気持ちと、日本円で自由に使える収入源が欲しいという実用的な理由から。

基本は高配当株を買い、配当はすべて再投資しています。

ただし、資産を効率的に増やすだけならインデックスファンドが最適だと思ってます。

個別株は我が家の特殊事情でやってるだけなので、万人に推奨するものではありません。

インド株について

インド株もちょこちょこ買ってますが、これは成長すると確信があるわけじゃないんですよね。笑

最初は「若い世代の人口も多く、インフラ投資が進めば経済成長する!」って期待してたんですが、調べれば調べるほど不正の横行や汚職問題が根深くて。

「思うようにいかんもんだな〜」って現実を知りました。

だから、楽天ポイントでのポイント投資や余裕があるときに突発的に買う程度。

自分の中で「インドに使える原資は最大50万円まで」って決めてて、仮にゼロになっても人生に影響しない金額に抑えてます。

つまり:

- 確信がある→定期積立で本気投資(S&P500)

- 期待はあるけど課題も多い→ポイントや遊び金で様子見(インド)

「期待」と「確信」は違う。この線引きは大事にしてます。

結論:性格の違いでした(笑)

冷静に振り返ると、投資スタイルって性格が出ますね。

ちなみに、世帯全体で見るとこんな感じです:

- インデックスファンド:約67%

- 現金:約19%

- 個別株:約14%

ごちゃごちゃやってる割には、意外と教科書通りのバランスだったりします(笑)ゴールドはまだ少ないので省いてます。

夫:

- 基本ノータッチ。オルカン中心で完全放置。

- 安全のためボーナスでもコアは崩さない

- 着実に積み上げるタイプ

私:

- S&P500、金、日本株、インド株…

- 色々調べてみて、「これも面白そう!」と思えば手を出す

正直、私はマネーフォワードを肴にお酒が飲めるほど資産形成が趣味ですし、夫に私のやり方は絶対にできません。

だから我が家は、世帯全体でバランスを取りながら、リスクを取りたい人は取る、取らない人は安全に設計する、という方針です。

我が家の「二刀流」まとめ

- 夫のオルカン: 世界の平和的成長と分散を重視した「守り」。どの国が勝つか賭けない戦略。

- 私のS&P500: アメリカの強欲なまでの覇権に乗っかる「攻め」。確信犯の集中投資。

我が家はこの「二刀流」で、どちらに転んでも納得できるようにしています。

結局のところ、誰が管理するにせよ自分の名義のアカウントは、自分の機器を使って設定しなければいけないので、本人のやり方に合ったものを選ぶのが長期投資のコツなのかもしれません。

📖 まずはここから! 投資を始めるならこの一冊

複雑な話は抜きで、インデックス投資の基礎を知りたい方には、こちらの本がおすすめです。

我が家の資産形成のベースにある考え方も、この本に載っていますよ。

皆さんは、どっち派ですか?

今日も読んでくれてありがとうございます😊

この記事が、みなさまの資産形成の助けになれば幸いです。

こぱんだ🐼

※本記事は筆者の個人的な経験や考えをもとに執筆したものであり、特定の銘柄の購入を推奨するものではありません。投資は元本割れリスクを伴いますので、最終的な判断はご自身の責任でお願いいたします。

コメント